前言

电池行业作为新能源领域的关键一环,其发展态势备受瞩目。电池上市公司的各项财务指标和股权结构不仅反映了企业自身的运营状况和发展潜力,更对整个行业的格局产生深远影响。本文将分析2024年电池上市公司在营收、净利润、研发费用、总现金、总市值以及前五大股东持股情况等方面的数据,揭示行业内的竞争态势、发展趋势以及不同企业的特点。

营收及净利润

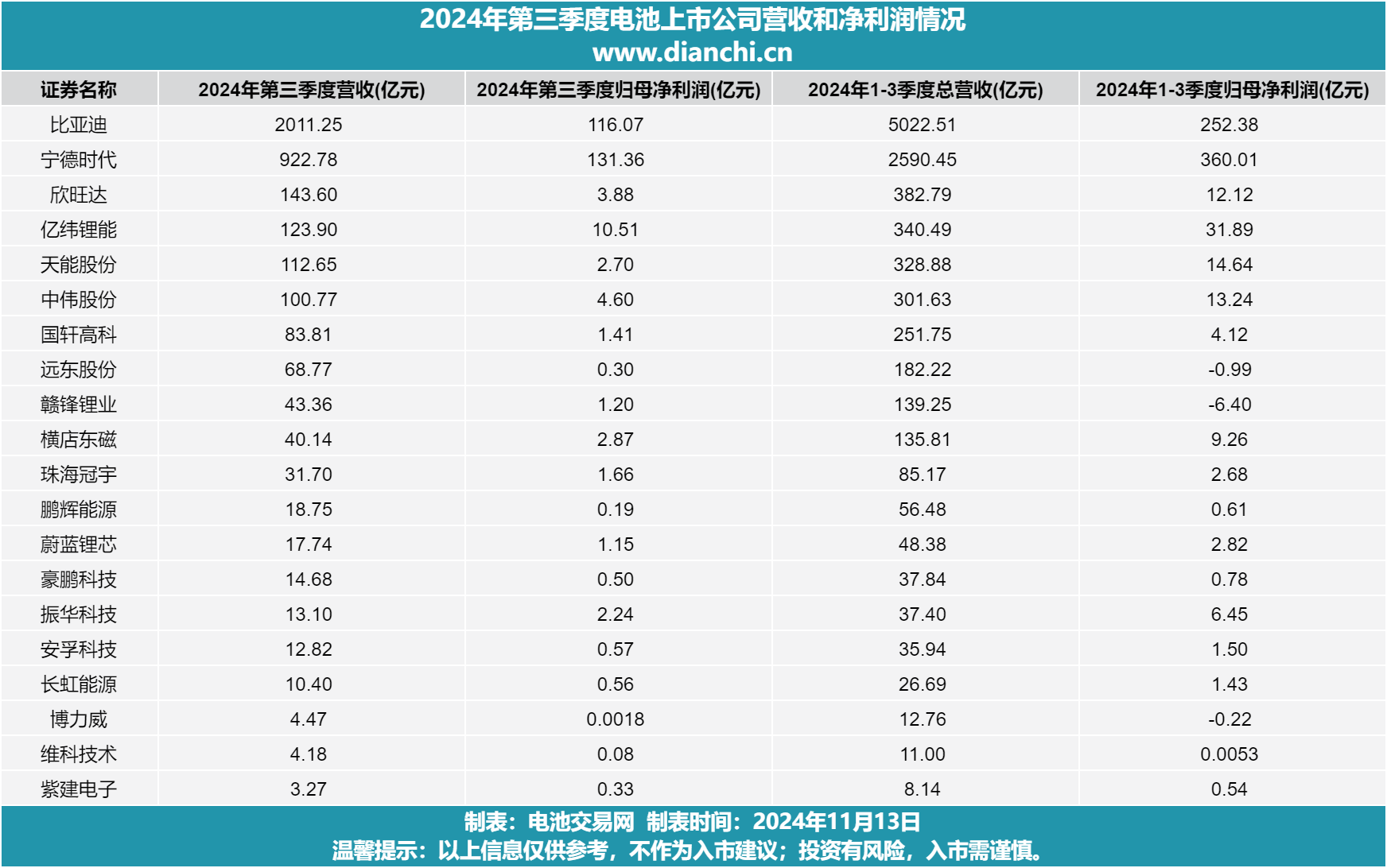

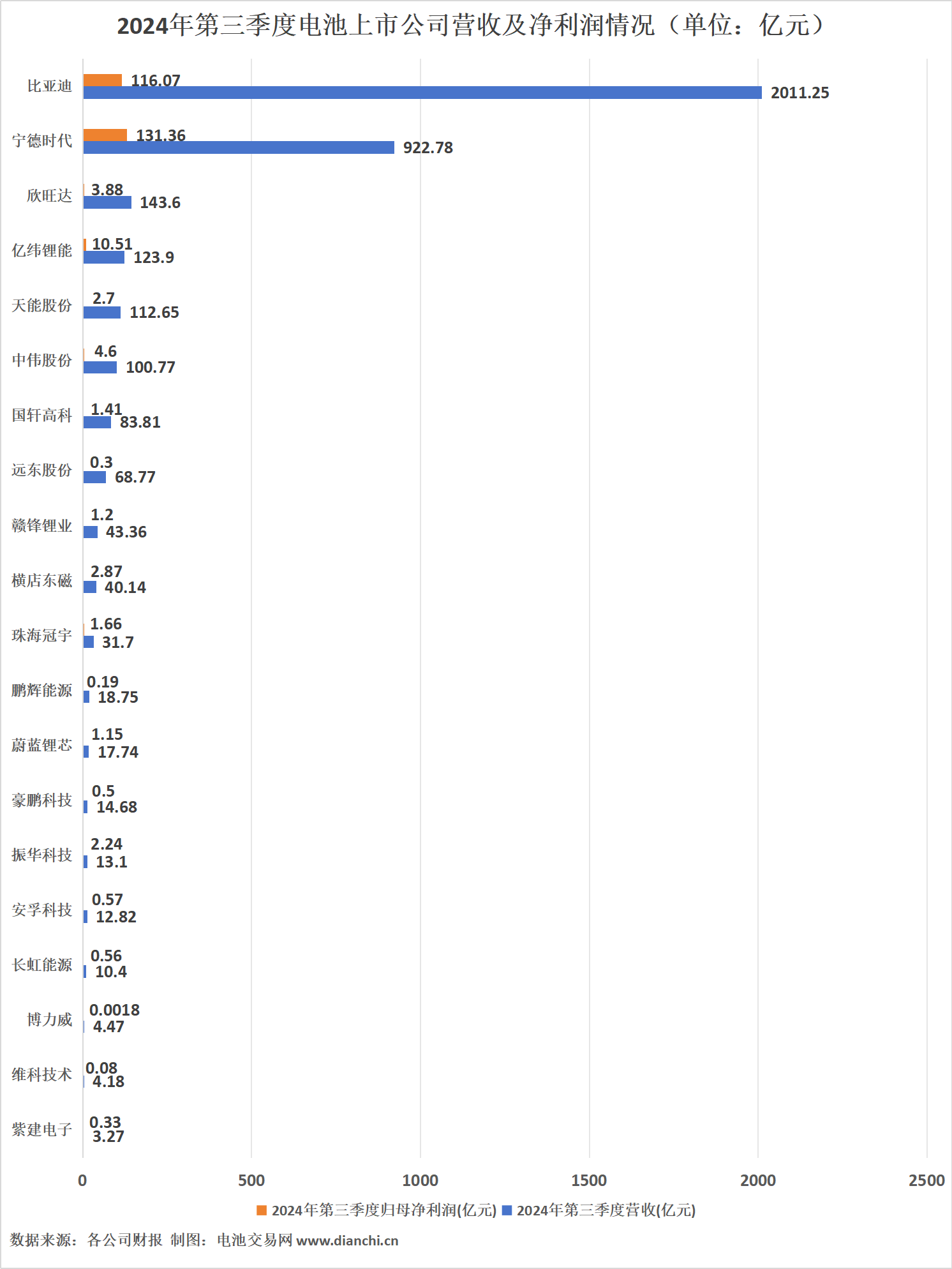

2024年第三季度电池上市公司的营收和净利润情况如下图。

从整体来看,各电池上市公司在营收和净利润方面呈现出多样化的表现。比亚迪和宁德时代在营收规模上遥遥领先,其2024年1-3季度营收分别达到5022.51亿元和2590.45亿元,且归母净利润也颇为可观,这反映出它们在行业中的强大竞争力和市场份额优势。欣旺达、亿纬锂能等企业的营收和净利润也处于一定规模,是行业中的重要参与者。

在盈利方面,2024年1-3季度宁德时代的归母净利润高达360.01亿元,比亚迪为252.38亿元,远高于其他企业,展现出卓越的盈利能力。

从营收增长趋势分析,可对比各企业第三季度营收与1-3季度总营收,观察其增长速度和稳定性。例如,比亚迪第三季度营收2011.25亿元,1-3季度总营收5022.51亿元,显示出其业务的持续扩张能力。行业内企业之间的差距较为明显,头部企业的优势突出。同时,净利润率方面也值得关注,不同企业的盈利能力差异可能源于产品结构、技术优势、成本控制等多种因素。

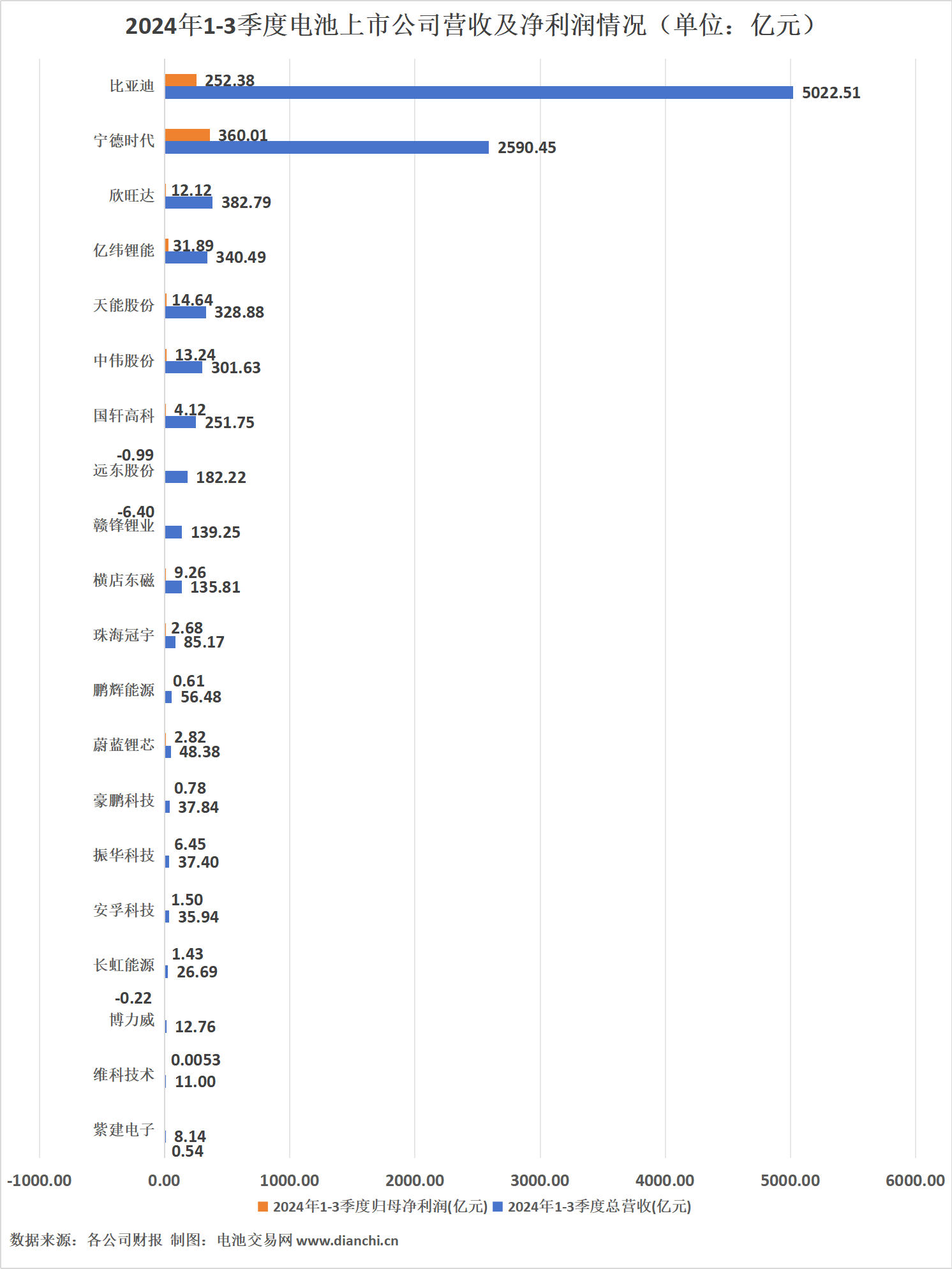

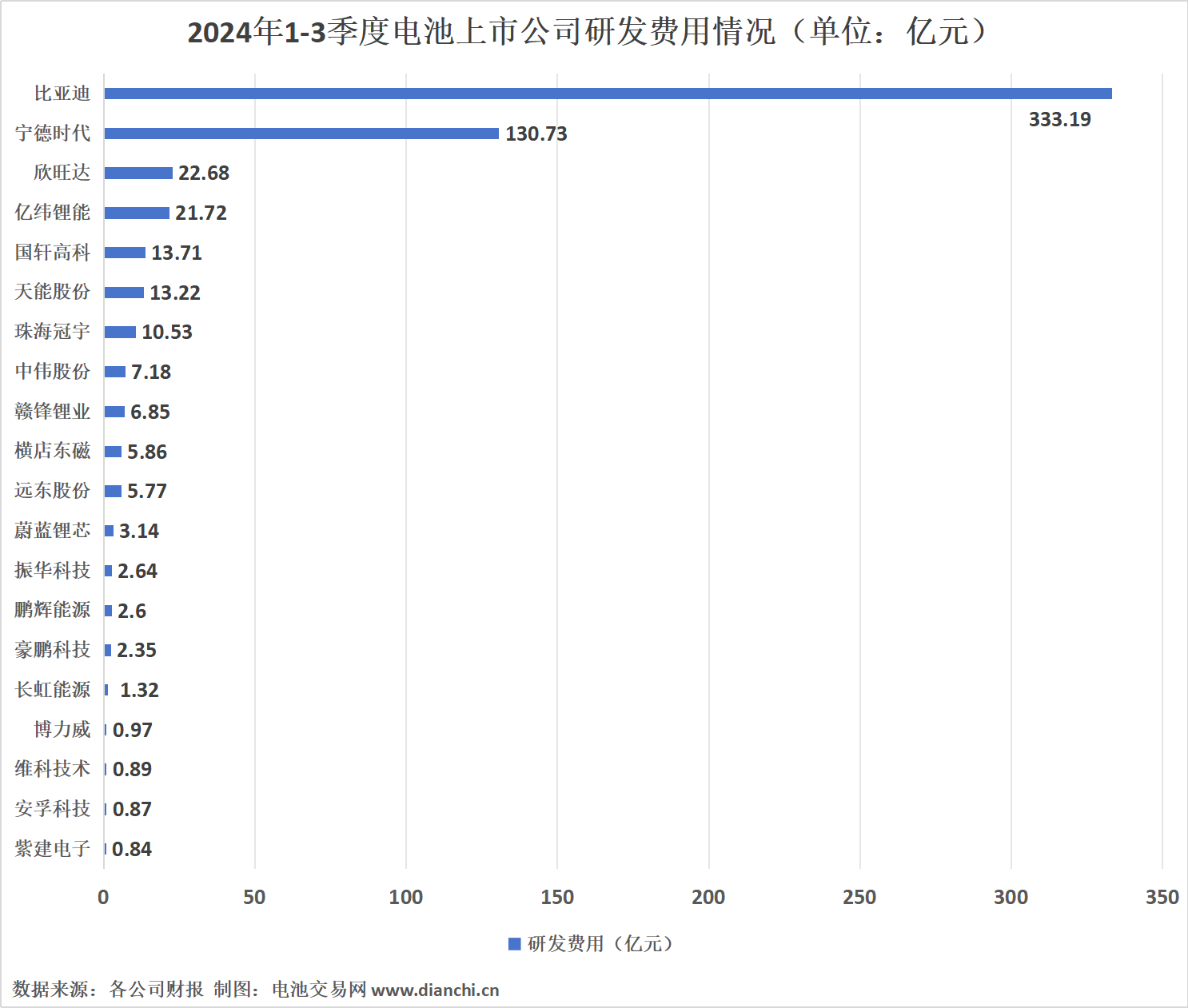

研发费用

2024年第三季度电池上市公司的研发费用情况如下图。

从研发费用的规模来看,各企业之间差异显著。比亚迪以333.19亿元的研发投入位居榜首,宁德时代的130.73亿元也处于较高水平,显示出这两家企业对技术创新的高度重视,它们可能正积极布局前沿电池技术,以巩固或提升其市场竞争地位。

在同比增减方面,呈现出涨跌互现的态势。其中,蔚蓝锂芯的研发费用同比增长高达44.76%,维科技术增长45.93%,这表明这些企业正大力加大研发投入力度,可能在积极探索新的电池技术或产品升级,以适应市场变化和竞争需求。

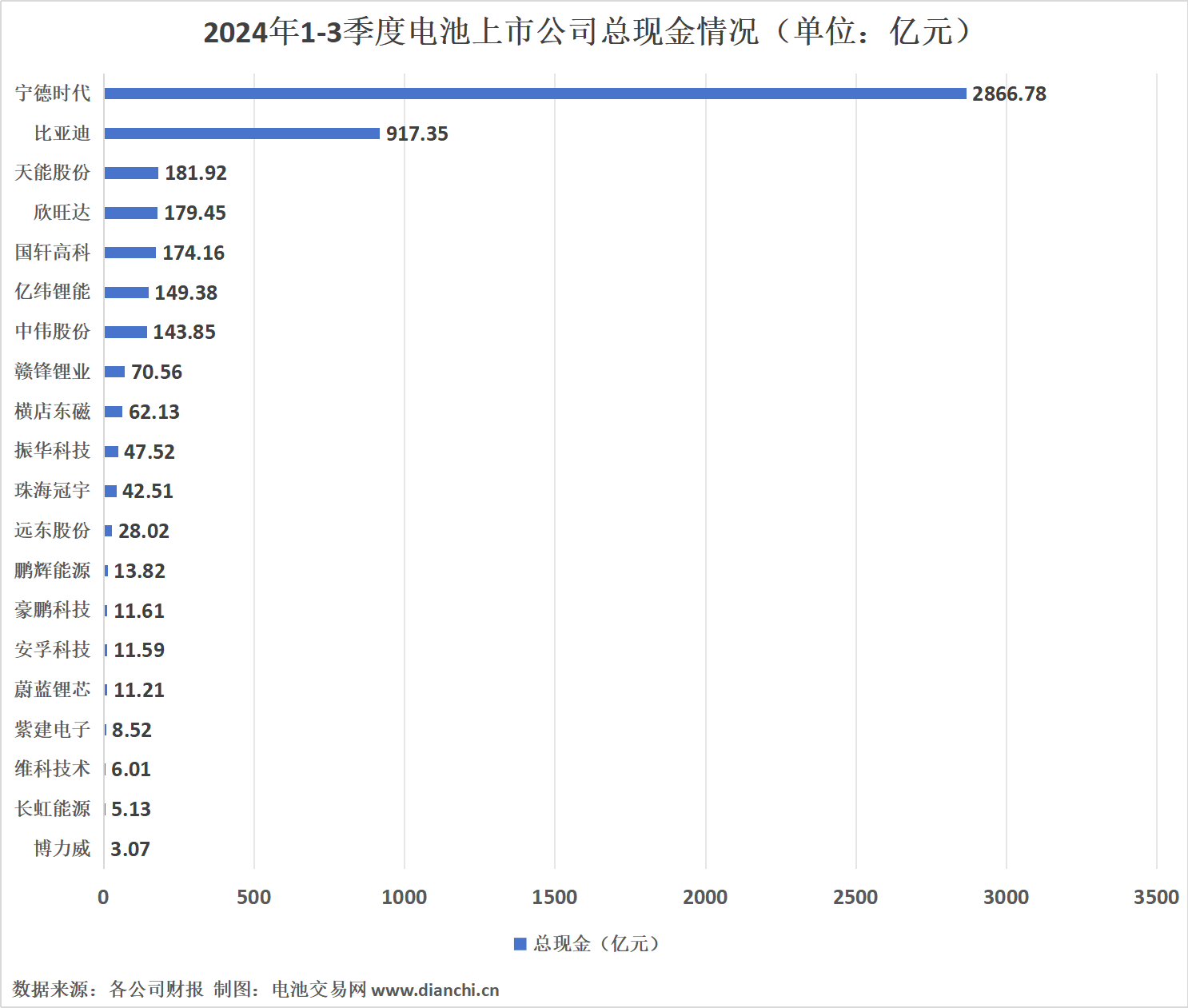

总现金

2024年1-3季度电池上市公司的总现金情况如下图。

从总现金规模来看,宁德时代以2866.78亿元遥遥领先,比亚迪也达到917.35亿元,反映出头部企业强大的资金储备实力。这不仅有助于企业应对日常运营资金需求,还能为其战略扩张、技术研发等提供坚实的资金支持。

在同比增减方面,呈现出明显的分化态势。安孚科技和长虹能源的同比增长幅度极高,分别为196.74%和125.63%,这可能得益于企业在经营管理、业务拓展或融资等方面取得了显著成效,使其现金状况得到大幅改善,为未来发展提供了更充足的资金保障。总体而言,各企业的总现金状况差异较大。

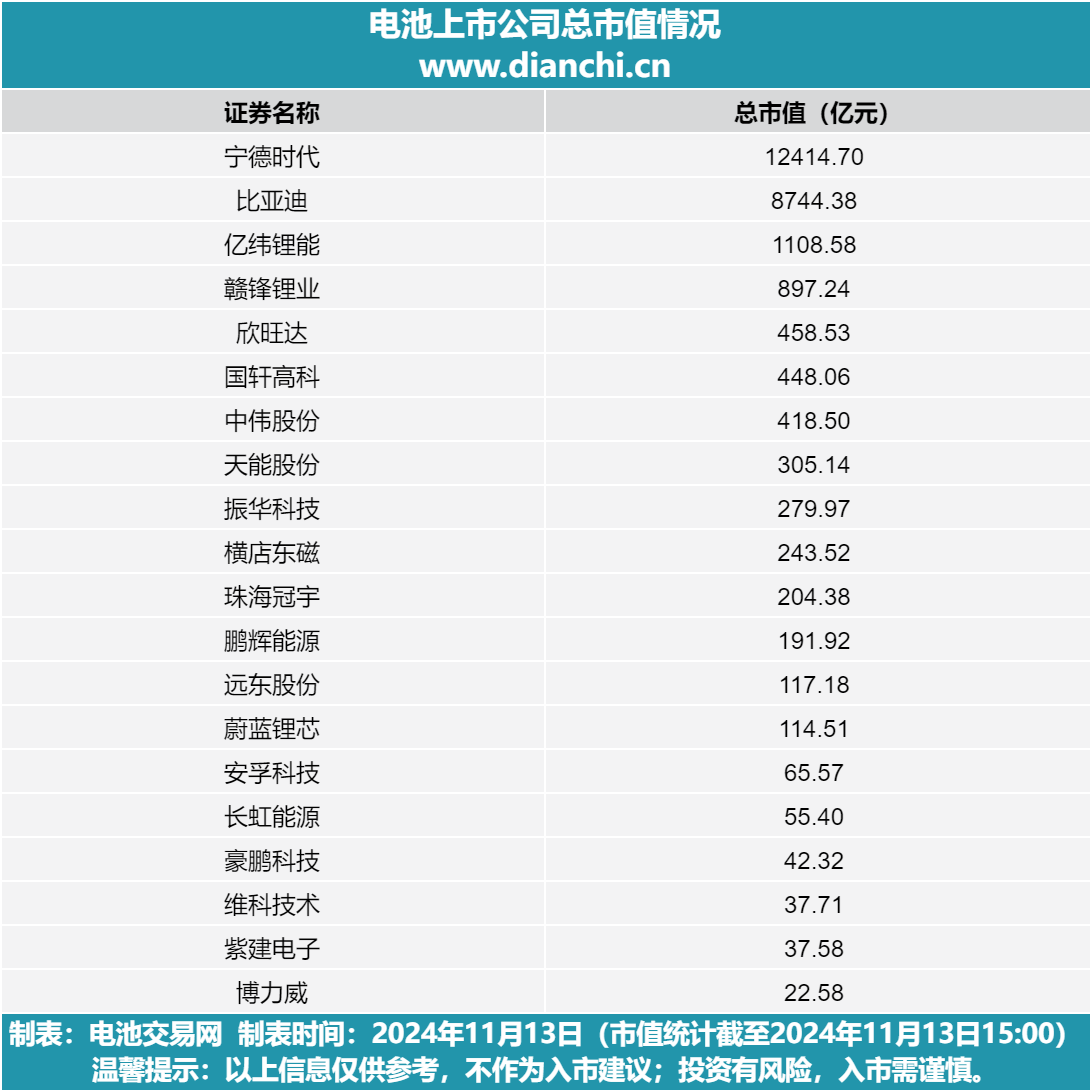

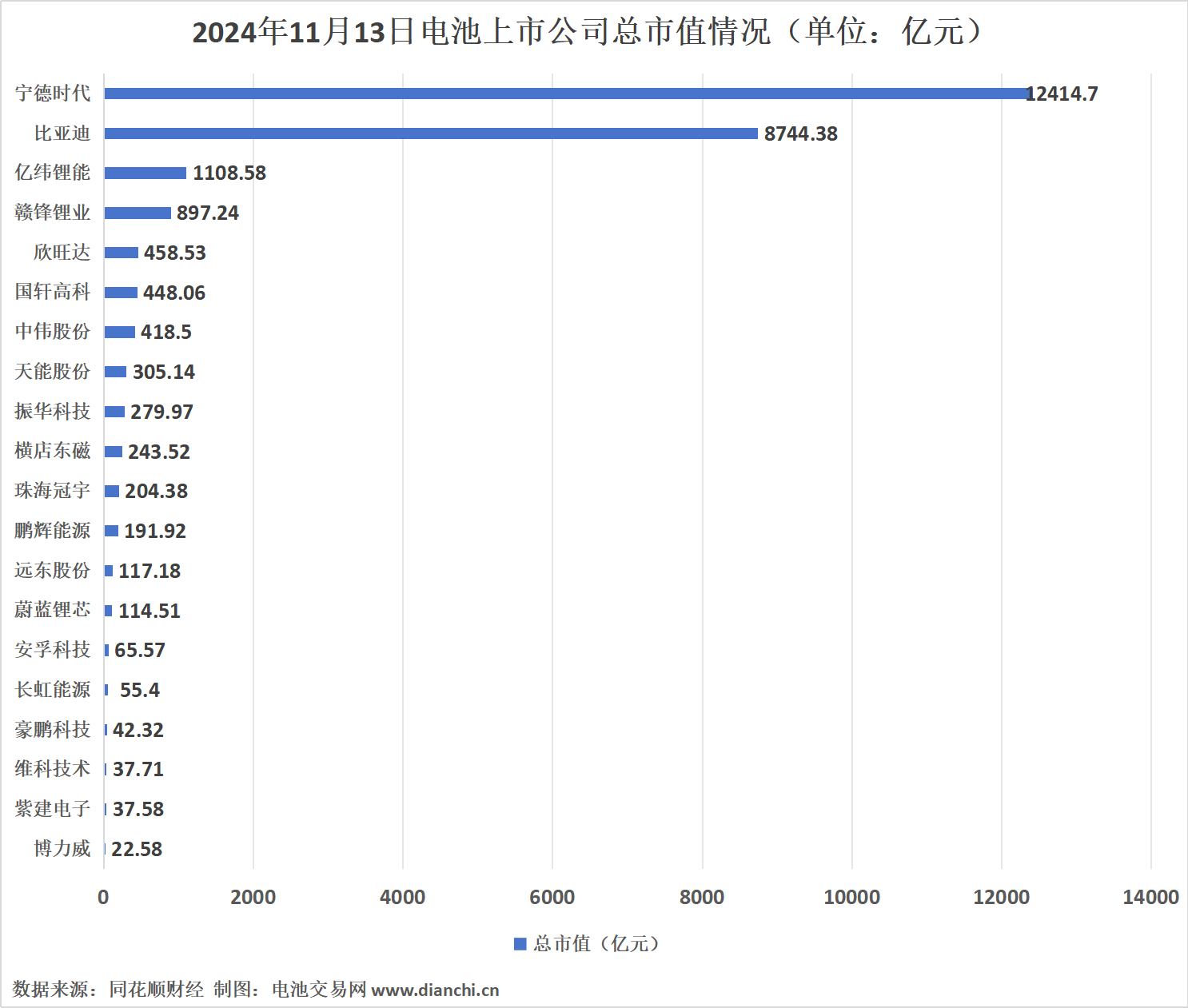

总市值

2024年11月13日,电池上市公司的总市值情况如下图。

从市值规模来看,宁德时代和比亚迪处于行业领先地位,总市值分别高达12414.70亿元和8744.38亿元,这两家企业凭借其在电池技术研发、市场份额、品牌影响力等方面的强大优势,成为行业的龙头标杆,吸引了大量投资者的关注和资金流入,在资本市场上具有极高的认可度。

亿纬锂能、赣锋锂业等企业市值也分别处于处于千亿级别和百亿级别,是行业内的重要参与者,具备一定的市场竞争力和发展潜力。它们在各自的细分领域或技术路线上有独特之处,通过持续创新和市场拓展,不断提升自身价值。总体而言,电池行业市值分布呈现两极分化态势,头部企业优势明显,中小市值企业竞争激烈。

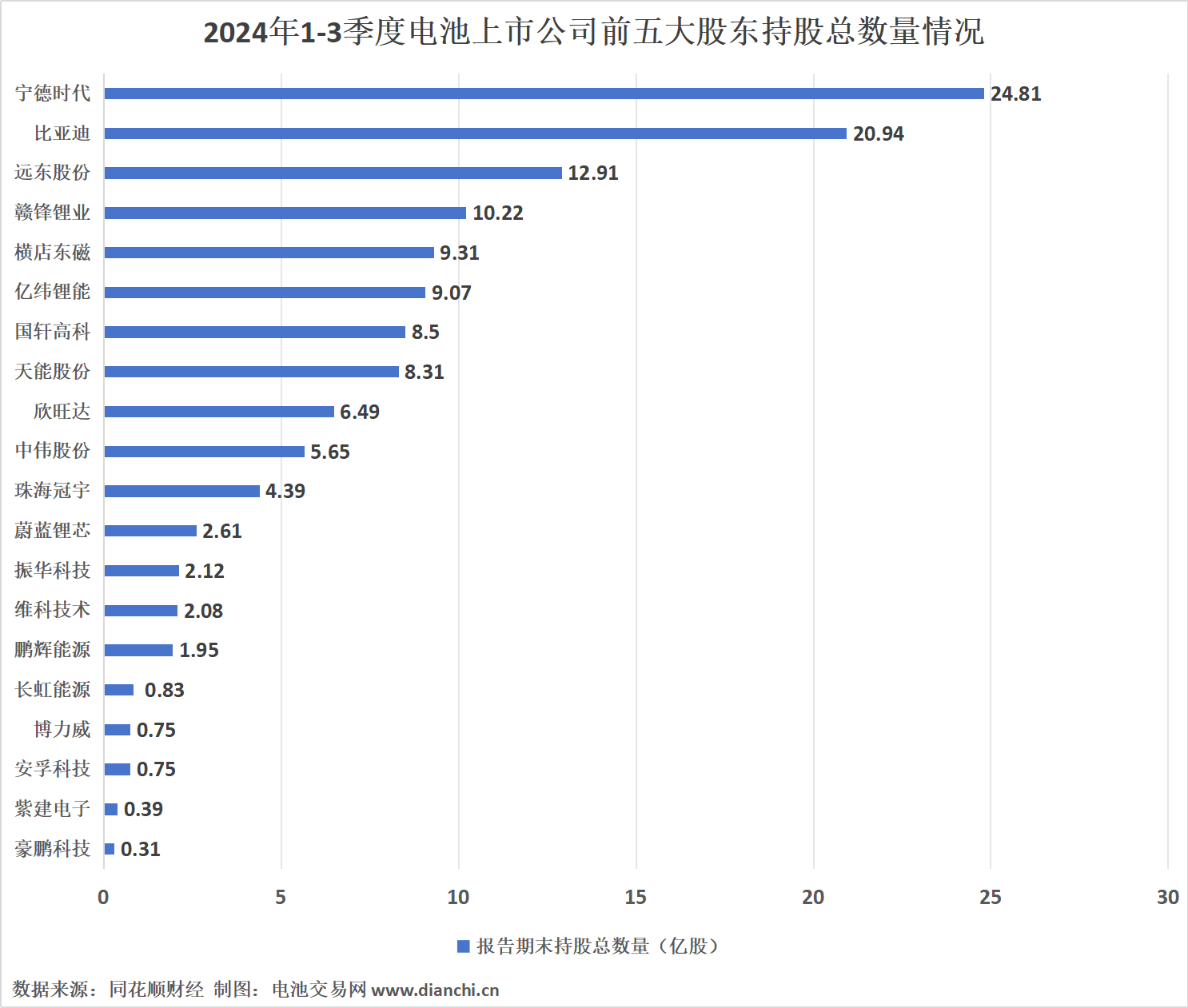

前五大股东

2024年1-3季度电池上市公司前五大股东的持股情况如下图。

从持股比例来看,各企业差异较为明显。天能股份的持股比例高达85.45%,表明其股权高度集中,大股东对公司的控制权极强,这在一定程度上有利于公司决策的高效执行,但也可能存在大股东决策对小股东权益影响较大的情况。比亚迪的持股比例为71.98%,宁德时代为56.36%,也处于较高水平,反映出这些头部企业股权相对集中在大股东手中,大股东对企业发展方向具有重要话语权。

而像蔚蓝锂芯持股比例仅22.66%,欣旺达为34.84% 等,股权相对分散。在股权分散的企业中,可能会面临股东间利益协调难度较大的问题,但也有利于形成多元化的决策机制,避免单一股东过度干预企业运营。整体而言,电池行业上市公司股权结构呈现多样化特点。不同的股权结构对公司治理、决策效率、战略发展方向以及股东权益等方面均会产生不同影响。

电池交易网总结

2024年电池上市公司在各个维度呈现出多样化的局面。无论是财务表现还是股权结构,都展示出行业的复杂性和活力。随着行业的持续发展,电池上市公司未来的走向值得进一步深入探究,其发展将对全球能源转型和经济发展产生不可忽视的影响。

温馨提示:以上信息仅供参考,不作为入市建议;投资有风险,入市需谨慎。(以上数据来源于各公司相关研报,具体数据可能会因统计口径和时间的不同而有所差异。)

评论0